Kopskats

ECB speciālistu makroekonomiskās iespēju aplēses tika pabeigtas 2023. gada marta sākumā pirms nesenās finanšu tirgus spriedzes sākuma. Šī spriedze rada papildu nenoteiktību attiecībā uz inflācijas un tautsaimniecības izaugsmes perspektīvu.

Euro zonas tautsaimniecības izaugsme 2022. gada 2. pusgadā būtiski palēninājās un 4. ceturksnī apsīka pavisam.[1] Tomēr, enerģijas piegādēm kļūstot drošākām, enerģijas cenas būtiski sarukušas, uzlabojusies konfidence un aktivitātei īstermiņā vajadzētu nedaudz pieaugt. Zemākas enerģijas cenas tagad zināmā mērā kompensē izmaksas, īpaši energoietilpīgajās nozarēs, un globālās piegādes problēmas lielā mērā izzudušas. Gaidāms, ka enerģijas tirgū turpināsies līdzsvara atjaunošanās un reālie ienākumi pieaugs. Nostiprinoties arī ārējam pieprasījumam un pieņemot, ka pašreizējā spriedze finanšu tirgos mazināsies, gaidāms, ka produkcijas izlaides kāpums 2023. gada vidū atjaunosies. To veicinās stabils darba tirgus. Tomēr notiekošā ECB politikas normalizēšana un turpmākas procentu likmju paaugstināšanas gaidas tirgos arvien vairāk izpaudīsies reālajā tautsaimniecībā. Papildu kavējošu ietekmi radīs nesenā kredītu piedāvājuma nosacījumu stingrības pastiprināšanās. Kopā ar fiskālā atbalsta pakāpenisku pārtraukšanu un joprojām pastāvošām zināmām bažām par enerģijas piegādes riskiem nākamajā ziemā tas nelabvēlīgi ietekmēs tautsaimniecības izaugsmi vidējā termiņā. Kopumā gaidāms, ka gada vidējais reālā IKP pieaugums 2023. gadā saruks līdz 1.0 % (2022. gadā – 3.6 %), bet 2024. un 2025. gadā atkal atjaunosies, sasniedzot 1.6 %. Salīdzinājumā ar Eurosistēmas speciālistu 2022. gada decembra makroekonomiskajām iespēju aplēsēm IKP pieauguma perspektīva 2023. gadam koriģēta un paaugstināta par 0.5 procentu punktiem sakarā ar 2022. gada 2. pusgadā vērojamo pozitīvo pārsteigumu pārnesto ietekmi un īstermiņa perspektīvas uzlabošanos. 2024. un 2025. gadam tā koriģēta un pazemināta attiecīgi par 0.3 procentu punktiem un 0.2 procentu punktiem, stingrākiem finansēšanas nosacījumiem un nesenajam euro kursa kāpumam atsverot zemākas inflācijas pozitīvo ietekmi uz ienākumiem un konfidenci.

Krasās korekcijas enerģijas tirgos būtiski mazinājušas cenu spiedienu, un tagad gaidāms straujāks inflācijas kritums. Enerģijas cenu inflācijai, kas pagājušajā rudenī sasniedza augstāko līmeni (virs 40 %), 2023. gada 2. pusgadā vajadzētu kļūt negatīvai, ņemot vērā izejvielu cenas, kas nokritušās zem līmeņa, kāds pēdējo reizi novērots pirms Krievijas iebrukuma Ukrainā, spēcīgos bāzes efektus un euro kursa kāpumu. Labvēlīgāka enerģijas izejvielu cenu perspektīva nozīmē, ka fiskālo pasākumu nozīmei saistībā ar enerģijas cenu pazemināšanos 2023. gadā vajadzētu būt mazākai, un tagad, atceļot šos pasākumus, 2024. gadā mazākā mērā gaidāma enerģijas cenu inflācijas kāpuma atsākšanās. Gaidāms, ka pārējo Saskaņotā patēriņa cenu indeksa (SPCI) komponentu inflācija sāks pazemināties nedaudz vēlāk, jo tuvākajā laikā joprojām būs vērojama ar izmaksu ietekmi saistītā cenu spiediena pārnese, īpaši attiecībā uz pārtikas cenu inflāciju, kā arī ieilgusī piegādes problēmu un tautsaimniecības atkalatvēršanās ietekme. Kopējā inflācija līdz 2023. gada beigām, domājams, saruks zem 3.0 % un 2024. gadā stabilizēsies 2.9 % līmenī, bet pēc tam vēl vairāk pazemināsies, 2025. gada 3. ceturksnī sasniedzot inflācijas mērķi (2.0 %; vidēji gadā – 2.1 %). Pretstatā kopējai inflācijai pamatinflācija, ko nosaka pēc SPCI inflācijas (neietverot enerģijas un pārtikas cenas), 2023. gadā vidēji būs augstāka nekā 2022. gadā, atspoguļojot gan ar agrāko augsto enerģijas cenu netiešo ietekmi, gan ar agrāko spēcīgo euro kursa kritumu saistīto novēloto ietekmi, kas īstermiņā dominēs. Nesenākā pagātnē vērojamā enerģijas cenu krituma un nesenā euro kursa kāpuma ietekme uz pamatinflāciju būs jūtama tikai vēlāk iespēju aplēšu periodā. Gaidāmais inflācijas kritums vidējā termiņā atspoguļo arī monetārās politikas normalizēšanās pakāpenisko ietekmi. Tomēr ierobežotais darbaspēka piedāvājums un inflācijas kompensēšanas ietekme nozīmē, ka gaidāmais darba samaksas kāpuma temps būtiski pārsniegs vēsturiski vidējo līmeni un iespēju aplēšu perioda beigās reālajā izteiksmē būs tuvu 2022. gada 1. ceturkšņa līmenim. Salīdzinājumā ar 2022. gada decembra iespēju aplēsēm kopējā inflācija visā iespēju aplēšu periodā koriģēta un pazemināta (par 1.0 procentu punktu 2023. gadā, par 0.5 procentu punktiem 2024. gadā un par 0.2 procentu punktiem 2025. gadā). Būtiskā lejupvērstā korekcija 2023. gadā skaidrojama ar pārsteidzošo enerģijas cenu inflācijas rādītāju kritumu pēdējos mēnešos un pieņēmumiem par daudz zemākām enerģijas cenām, ko daļēji kompensē SPCI inflācijas (neietverot enerģiju un pārtiku) rādītāju pārsteidzošais kāpums. Lejupvērstās korekcijas 2024. un 2025. gadā saistītas ar mazāku fiskālo pasākumu atcelšanas ietekmi uz enerģijas cenu inflāciju, spēcīgāku netiešo efektu izzušanu un arvien lielāku nesenā euro kursa kāpuma ietekmi.

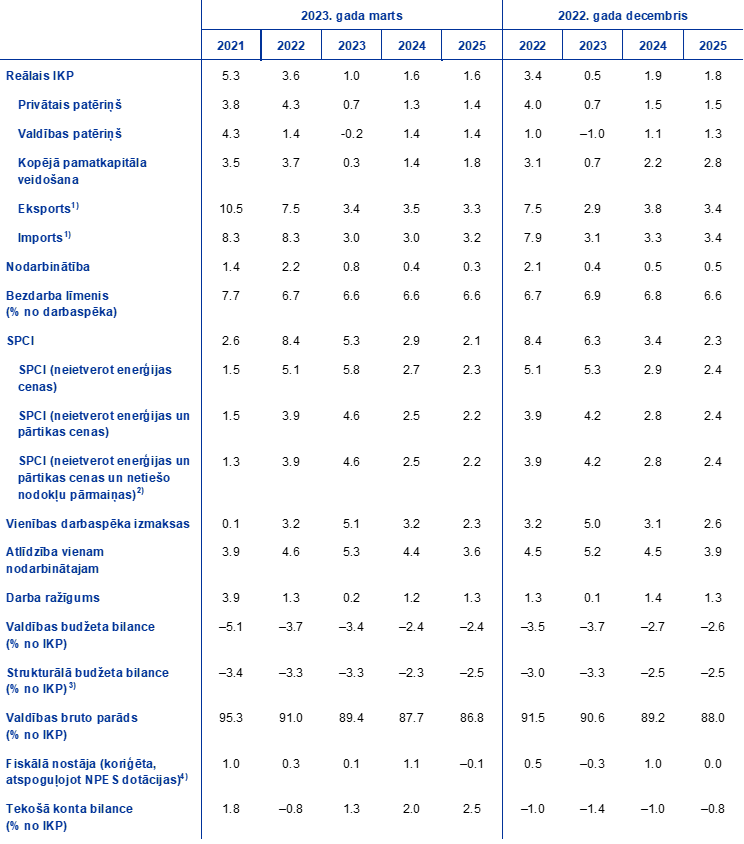

Tabula

Izaugsmes un inflācijas aplēses euro zonai

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %)

Piezīmes. Reālā IKP datu pamatā ir sezonāli un atbilstoši darbadienu skaitam koriģēti dati. Vēsturiskie dati var atšķirties no jaunākajām Eurostat publikācijām, jo dati tiek publiskoti pēc iespēju aplēšu datu aktualizēšanas pēdējā datuma.

Ar speciālistu iespēju aplēsēm saistīta liela nenoteiktība, jo iespēju aplēses tika pabeigtas, pirms sākās nesenā spriedze finanšu tirgos un pieauga riski, kas saistīti ar plašāku kreditēšanas nosacījumu tālāku pasliktināšanos un konfidences pazemināšanos. Citi riska faktori saistīti ar euro zonas monetārās un fiskālās politikas makroekonomisko ietekmi, lielāku otrreizējo ietekmi uz algām un inflāciju, globālo monetāro politiku un enerģijas izejvielu cenām, ko savukārt var izraisīt Ķīnas tautsaimniecības atkalatvēršanās un iespējamais gāzes deficīts Eiropā nākamajā ziemā. Atspoguļojot ar šo perspektīvu saistīto lielo nenoteiktību, izaugsmes un inflācijas iespēju aplēses sniegtas kopā ar simetriskiem nenoteiktības intervāliem (sk. 1. att. un 4. att.), kas skaidroti 6. ielikumā. Turklāt ziņojumā ietverts scenārijs, kurā novērtēta potenciāli spēcīgākas Ķīnas tautsaimniecības atveseļošanās ietekme (sk. 3. ielikumu) un vairākas jutīguma analīzes saistībā ar alternatīvām enerģijas izejvielu cenu tendencēm (sk. 4. ielikumu).

1. Reālā tautsaimniecība

Euro zonas izaugsme 2022. gada 4. ceturksnī stagnēja, lielās nenoteiktības, augsto enerģijas cenu un zemas konfidences dēļ sarūkot patēriņam. Tomēr izaugsmes rādītāji sakarā ar importa sarukumu joprojām bija pārsteidzoši augsti (sk. 1. att.). Izaugsme bija par 0.2 procentu punktiem spēcīgāka, nekā tika paredzēts 2022. gada decembra iespēju aplēsēs. To noteica lielāks pozitīvs neto tirdzniecības devums, kas daļēji atspoguļoja maigos laikapstākļus un mazāku pieprasījumu pēc enerģijas importa, un straujāka piegādes ķēžu pārrāvumu izzušana. Rūpnieciskā ražošana gada beigās saruka, un to galvenokārt noteica no enerģijas vairāk atkarīgās nozares, neraugoties uz neizpildītu pasūtījumu uzkrāšanos un piegādes problēmu mazināšanos. Apsekojumu rādītāji liecina, ka izaugsmes pavājināšanās 4. ceturksnī bija plaši vērojama visos sektoros.

1. attēls

Euro zonas reālā IKP pieaugums

(pārmaiņas salīdzinājumā ar iepriekšējā ceturkšņa atbilstošo periodu; %; sezonāli un atbilstoši darbadienu skaitam koriģēti ceturkšņa dati)

Piezīmes. Vēsturiskie dati var atšķirties no jaunākajām Eurostat publikācijām, jo dati tiek publiskoti pēc iespēju aplēšu datu aktualizēšanas pēdējā datuma (sk. 1. zemsvītras piezīmi). Vertikālā līnija norāda uz pašreizējā iespēju aplēšu perioda sākumu. Ar galveno iespēju aplēšu atainošanai izmantotajiem diapazoniem novērtēta nenoteiktības pakāpe. Diapazoni ir simetriski. Tie balstās uz agrākām aplēšu kļūdām, kas koriģētas, atspoguļojot izņēmumus (sk. 6. ielikumu). Intervāli (no tumšākā līdz gaišākajam) atspoguļo 30 %, 60 % un 90 % varbūtību, ka reālā IKP pieauguma rādītājs iekļausies attiecīgajos intervālos.

Paredzams, ka IKP pieaugums 2023. gada 1. ceturksnī būs nedaudz pozitīvs un 2023. gada 2. ceturksnī kļūs spēcīgāks, izzūdot piegādes problēmām, inflācijai turpinot pazemināties un sarūkot ar enerģijas piedāvājumu saistītajai nenoteiktībai. Lai gan 2022. gada 4. ceturksnī vērotais pozitīvais pārsteigums lielā mērā atspoguļoja vājāku importu un tāpēc ne vienmēr liecināja par spēcīgāku izaugsmes pamattempu, enerģijas piegādes un cenu perspektīvas uzlabošanās veicināja nenoteiktības mazināšanos ceturkšņa beigās. Atbilstoši tam uzņēmumu un patērētāju konfidence un gaidas pēdējā laikā uzlabojušās. Apvienotais produkcijas izlaides iepirkumu vadītāju indekss (IVI) februārī sasniedza augstāko līmeni deviņu mēnešu laikā (52.3) un bija pozitīvs gan apstrādes rūpniecībā, gan pakalpojumu sektorā. Tomēr gaidāms, ka nelabvēlīgā inflācijas ietekme uz reāli rīcībā esošajiem ienākumiem gada sākumā kavēs būtisku mājsaimniecību tēriņu pieaugumu, neraugoties uz joprojām spēcīgo fiskālo atbalstu. Mazāk nekā puse no pandēmijas laikā izveidoto papildu ietaupījumu būtiskā apjoma ir likvīdi.[2] Turklāt šie uzkrājumi galvenokārt koncentrēti turīgāko mājsaimniecību vidū, kas ierobežo to lomu nelabvēlīgu šoku ietekmes uz reālajiem ienākumiem mazināšanā.[3] Kopumā gaidāms, ka reālais IKP 2023. gada 1. ceturksnī pieaugs par 0.1 % un 2. ceturksnī – par 0.3 % (salīdzinājumā ar 2022. gada decembra iespēju aplēsēm tas abos ceturkšņos koriģēts un palielināts par 0.2 procentu punktiem).

Sākot ar 2023. gada 2. pusgadu, paredzams straujāks IKP pieaugums, palielinoties reālajiem ienākumiem un nostiprinoties ārējam pieprasījumam, lai gan to ierobežos stingrāki finansēšanas nosacījumi un tas būs iespējams tikai tad, ja izzudīs pašlaik vērojamā spriedze finanšu tirgos. Paredzams, ka izaugsme visa 2023. gada laikā nostiprināsies un 2024. un 2025. gadā nostabilizēsies līmenī, kas nedaudz pārsniedz vēsturisko vidējo rādītāju pirms pandēmijas. Tas atspoguļo piegādes problēmu atrisināšanos, bet arī piedāvājuma šoku mazināšanos, konfidences uzlabošanos un ar nākotnes enerģijas rēķiniem saistītās nenoteiktības izzušanu 2022. un 2023. gada mijā. Gaidāms, ka izaugsmi veicinās arī inflācijas spiediena mazināšanās, kas ļaus atjaunoties reāli rīcībā esošajiem ienākumiem un patēriņam. Turklāt, ņemot vērā enerģijas cenas pasaulē, kas būs daudz zemākas, nekā iepriekš prognozēts, pieaugs ārējais pieprasījums. Tomēr šo veicinošo faktoru radītos stimulus mazinās stingrāki finansēšanas nosacījumi, arī procentu likmju pieaugumam veicinot mājsaimniecību uzkrājumus, kā arī euro kursa kāpums, fiskālā atbalsta pakāpeniska pārtraukšana un joprojām pastāvošās bažas par enerģijas tirgus līdzsvara raitu atjaunošanos vidējā termiņā.

Gaidāms, ka stingrāki finansēšanas nosacījumi negatīvi ietekmēs izaugsmi, savukārt aplēses par izvēles fiskālās politikas pasākumu ietekmi uz izaugsmi liecina, ka 2023. gadā tā būs kopumā neitrāla un pēc tam – nedaudz ierobežojoša. Agrākajām procentu likmju un uz tirgus instrumentiem balstīto gaidu pārmaiņām iespēju aplēšu pēdējā datu aktualizēšanas dienā (kā atspoguļots speciālistu iespēju aplēšu tehniskajos pieņēmumos; sk. 1. ielikumu) būs negatīva ietekme uz IKP pieaugumu, īpaši 2023. un 2024. gadā. Turklāt jaunākajā ECB euro zonas banku veiktās kreditēšanas apsekojumā bankas norādījušas, ka 2022. gada 4. ceturksnī uzņēmumiem izsniegtajiem kredītiem piemērotie kredītu standarti un kredītu noteikumi un nosacījumi kļuvuši vēl ievērojami stingrāki. Tā bijusi apjomīgākā nosacījumu stingrības palielināšanās kopš euro zonas valsts parāda krīzes. Bankas neto izteiksmē paredz tikpat spēcīgu stingrības palielināšanos arī 2023. gada 1. ceturksnī. Turklāt tās norādījušas, ka arī mājsaimniecībām izsniegto kredītu standarti turpinās kļūt stingrāki. Lai gan gaidāms, ka banku kreditēšanas ierobežojumi īpaši negatīvi ietekmēs ieguldījumus mājokļos un uzņēmējdarbībā, šo ietekmi zināmā mērā mazinās tas, ka gan mājsaimniecību, gan uzņēmumu bilances pašlaik ir daudz labvēlīgākā situācijā nekā pagātnē. Fiskālie pasākumi, ko euro zonas valstu valdības veikušas, lai kompensētu augstās enerģijas cenas un inflāciju, 2023. gadā kopumā kompensējuši iepriekšējo ar koronavīrusa (Covid-19) pandēmiju un atveseļošanos saistīto pasākumu pārtraukšanas radīto negatīvo ietekmi. Tā kā paredzams, ka vēlāk daudzi ar enerģiju saistītie pasākumi tiks atcelti, domājams, ka fiskālajiem pasākumiem 2024. un 2025. gadā būs negatīva ietekme uz izaugsmi (aptuveni 0.3–0.4 procentu punktu apmērā; sk. 2. sadaļu).

1. tabula.

Makroekonomiskās iespēju aplēses euro zonai

(gada pārmaiņas; %, ja nav norādīts citādi)

Piezīmes. Reālais IKP un tā komponenti, vienības darbaspēka izmaksas, atlīdzība vienam nodarbinātajam un darba ražīgums noteikti, izmantojot sezonāli un atbilstoši darbadienu skaitam koriģētus datus. Vēsturiskie dati var atšķirties no jaunākajām Eurostat publikācijām, jo dati tiek publiskoti pēc iespēju aplēšu datu aktualizēšanas pēdējā datuma.

1) Ietver euro zonas iekšējo tirdzniecību.

2) Apakšindekss balstīts uz netiešo nodokļu faktiskās ietekmes aplēsēm. Tas var atšķirties no Eurostat datiem, kuros netiešā nodokļu ietekme nekavējoties pilnībā tiek atspoguļota SPCI.

3) Aprēķina, no valdības bilances atņemot ekonomiskās attīstības ciklisko svārstību ietekmi un pasākumus, kas klasificēti kā pagaidu pasākumi saskaņā ar Eiropas Centrālo banku sistēmas definīciju.

4) Fiskālās politikas nostāju mēra kā cikliski koriģētās sākotnējās bilances (neietverot valdības palīdzību finanšu sektoram) pārmaiņas. Skaitļi arī koriģēti, atspoguļojot gaidāmās "Nākamās paaudzes ES" (NPES) programmas dotācijas ieņēmumu pusē. Negatīvs rādītājs nozīmē fiskālās nostājas stingrības mazināšanos. Fiskālā nostāja, kā arī valdības budžeta bilance un strukturālā budžeta bilance fiskālo iespēju aplēšu periodam (2022.–2025. gadam) koriģēta, atspoguļojot Itālijā veiktās statistiskās pārklasificēšanas ietekmi. Attiecībā uz retrospektīvajiem datiem, kas daļēji ietekmē arī fiskālo nostāju 2022. gadam, šī korekcija atspoguļosies Eurostat gaidāmajos 2023. gada aprīļa paziņojumos par pārmērīga budžeta deficīta novēršanas procedūru un Eurosistēmas 2023. gada jūnija iespēju aplēsēs.

Pievēršoties IKP sastāvdaļām, gaidāms, ka mājsaimniecību reālais patēriņš iespēju aplēšu periodā pakāpeniski atjaunosies, izzūdot inflācijas izraisītajam reālo ienākumu kritumam un lielajai nenoteiktībai saistībā ar enerģijas piegādi. Kritumu 2022. gada pēdējā ceturksnī galvenokārt noteica īslaicīgi lietojamo preču un preču ar ierobežotu lietošanas laiku (t. sk. enerģijas un pārtikas) patēriņa sarukums, savukārt izdevumi par ilglietojuma precēm turpināja palielināties, atspoguļojot piedāvājuma ierobežojumu mazināšanos autobūves nozarē un dažus elektrisko automobiļu iegādi stimulējošus valdības pasākumus. Gaidāms, ka privātais patēriņš 2023. gadā nedaudz pieaugs atbilstoši inflācijas kritumam, ar enerģijas piegādes drošību un cenu saistītās nenoteiktības izzušanai un konfidences pieaugumam, ko veicinās arī fiskālie pasākumi. Tālākā perspektīvā, inflācijai un ar enerģijas piedāvājumu saistītajai nenoteiktībai turpinot mazināties un reālajiem ienākumiem uzlabojoties, patēriņš turpinās atjaunoties un pieaugs nedaudz straujāk nekā reāli rīcībā esošie ienākumi. Salīdzinājumā ar 2022. gada decembra iespēju aplēsēm privātais patēriņš 2023. gadā nav koriģēts, bet vidējā termiņā ir nedaudz pazemināts stingrāku kreditēšanas standartu un augstāku procentu likmju ietekmes dēļ.

Paredzams, ka reāli rīcībā esošie ienākumi 2023. gadā stagnēs, ko lielā mērā noteiks augstā inflācija, bet vēlākajos aplēšu perioda gados atkal pieaugs. To veicinās noturīgs darba tirgus un spēcīgs nominālās darba samaksas kāpums. Tiek lēsts, ka reāli rīcībā esošie ienākumi 2022. gadā nedaudz sarukuši sakarā ar augsto inflāciju un kopējo neto fiskālo pārvedumu mājsaimniecībām negatīvo devumu. Tas atspoguļo pandēmijas atbalsta pasākumu atcelšanu, neraugoties uz noturīgiem darba tirgiem un papildu fiskālajiem pasākumiem saistībā ar augstajām enerģijas cenām. Gaidāms, ka reāli rīcībā esošie ienākumi 2023. gadā stagnēs joprojām augstas, lai gan sarūkošas, inflācijas apstākļos, atspoguļojot arī zemāku nodarbinātības un ar darba samaksu nesaistīto ienākumu devumu, kas ar uzviju kompensē spēcīgāku darba samaksas pieaugumu kopumā neitrāla fiskālā atbalsta kontekstā. Sakarā ar gaidāmo turpmāko inflācijas kritumu un tautsaimniecības atveseļošanās nostiprināšanos paredzams, ka reāli rīcībā esošie ienākumi 2024. un 2025. gadā atkal pieaugs, būtiski pārsniedzot līmeni, kāds bija pirms pandēmijas.

Gaidāms, ka mājsaimniecību uzkrājumu rādītājs 2023. gadā saruks, tuvojoties līmenim, kāds bija pirms pandēmijas, un pēc tam kopumā stabilizēsies, nodrošinot tikai nelielu papildu atbalstu privātajam patēriņam. Uzkrājumu rādītājs 2022. gadā samazinājās, jo patērētāju paradumi lielā mērā normalizējās, mazinoties ar pandēmiju saistītajiem ierobežojumiem. Domājams, ka 2022. gada pēdējā ceturksnī sakarā ar lielo nenoteiktību tas pavisam nedaudz palielinājies, neraugoties uz nepieciešamību radīt patēriņa drošības rezerves pirktspējas pasliktināšanās dēļ. Paredzams, ka uzkrājumu rādītājs 2023. gadā saruks, zināmā mērā palīdzot izlīdzināt patēriņu, reāli rīcībā esošajiem ienākumiem stagnējot. Pēc tam 2024. un 2025. gadā tam kopumā būtu jāstabilizējas tuvu līmenim, kāds bija pirms pandēmijas. Šī stabilitāte atspoguļo faktu, ka ar enerģiju saistītās nenoteiktības radītā lejupvērstā spiediena mazināšanos un zemāku inflāciju, kam vajadzētu palielināt reālos ienākumus, pamatā kompensē procentu likmju kāpuma radītais augšupvērstais spiediens. Turklāt nav gaidāms, ka pandēmijas laikā uzkrātais apjomīgais papildu uzkrājumu atlikums lielā mērā veicinās patēriņu, lai gan joprojām vērojama zināma pandēmijas laikā izveidoto papildu uzkrājumu samazināšanās.

1. ielikums

Tehniskie pieņēmumi par procentu likmēm, izejvielu cenām un valūtu kursiem

Salīdzinājumā ar 2022. gada decembra iespēju aplēsēm tehniskie pieņēmumi ietver stingrākus finansēšanas nosacījumus, zemākas naftas cenas, būtiski zemākas gāzes un elektroenerģijas vairumtirdzniecības cenas un euro kursa kāpumu. Tehniskie pieņēmumi par procentu likmēm un izejvielu cenām balstīti uz tirgus gaidām atbilstoši stāvoklim 2023. gada 15. februārī. Īstermiņa procentu likmes attiecas uz 3 mēnešu EURIBOR, un tirgus gaidas iegūtas, pamatojoties uz biržā tirgoto nākotnes līgumu procentu likmēm, savukārt ilgtermiņa procentu likmju novērtēšanai tiek izmantotas valdības 10 gadu obligāciju peļņas likmes.[4] Gan īstermiņa, gan ilgtermiņa procentu likmes kopš 2022. gada decembra iespēju aplēšu pēdējā datu aktualizēšanas termiņa paaugstinājušās, un salīdzinājumā ar šīm iespēju aplēsēm to attīstības tendences koriģētas un paaugstinātas par 40–50 bāzes punktiem, ņemot vērā ECB galveno monetārās politikas procentu likmju turpmāku paaugstināšanu un citās jurisdikcijās īstenotās monetārās politikas ietekmi.

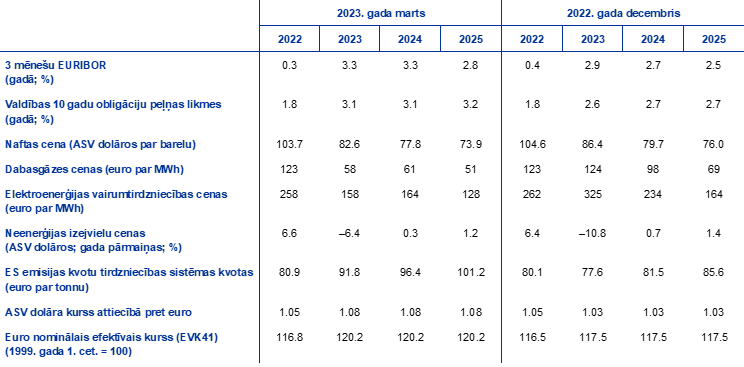

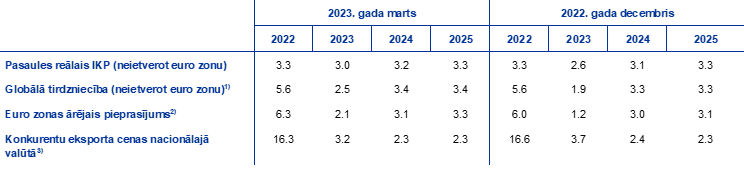

Tabula

Tehniskie pieņēmumi

Neraugoties uz Ķīnas tautsaimniecības atkalatvēršanos, tehniskie pieņēmumi par naftas cenām nedaudz pazemināti sakarā ar vājāku pieprasījumu un Krievijai noteikto jauno sankciju ierobežoto ietekmi.[5] Pasaules tautsaimniecības izaugsmes palēnināšanās, samazinoties naftas pieprasījumam, turpināja negatīvi ietekmēt naftas cenas, savukārt Ķīnas tautsaimniecības atkalatvēršanās rezultātā gaidāmais naftas pieprasījums palielināsies, sākot ar 2023. gada 2. ceturksni. Starptautiskā Enerģētikas aģentūra paredz, ka Ķīnas naftas pieprasījums 2023. gadā pieaugs par 0.9 milj. barelu dienā (kas veido aptuveni 0.9 % no globālā piedāvājuma) pēc vāja pieprasījuma 1. ceturksnī, kas skaidrojams ar Covid-19 gadījumu skaita pieaugumu uzreiz pēc tautsaimniecības atkalatvēršanās. Naftas cenas negatīvi ietekmēja arī bažas par naftas piegādi, lai gan tirgus zināmā mērā nomierināja fakts, ka ES embargo un G7 cenu griestiem Krievijas jēlnaftai līdz šim bijusi tikai ierobežota ietekme uz pasaules naftas tirgu. Vienlaikus lielāks ražošanas apjoms Kazahstānā un Nigērijā laikā kopš 2022. gada decembra iespēju aplēsēm arī veicinājis globālo naftas piedāvājumu. Naftas nākotnes līgumu cenu līkne kopš 2022. gada septembra iespēju aplēsēm pavirzījusies uz leju (par 4.3 % 2023. gadā, par 2.3 % 2024. gadā un par 2.7 % 2025. gadā), joprojām saglabājot lejupvērstu virzību. Pieņemts, ka naftas cena 2023. gadā būs 83 ASV dolāri par barelu un 2025. gadā pazemināsies līdz 74 ASV dolāriem par barelu.

Gāzes un elektroenerģijas vairumtirdzniecības cenas turpinājušas strauji kristies, sasniedzot zemāku līmeni nekā pirms kara Ukrainā, savukārt saskaņā ar pieņēmumiem par oglekļa emisiju kvotu cenu attīstību ES emisijas kvotu tirdzniecības sistēmā (ETS) gaidāms to kāpums. Sakarā ar vēsturiski augsto gāzes uzkrājumu līmeni šoziem mazinājušās bažas par gāzes piegādes drošību Eiropā. Veiksmīga Krievijas gāzes piegāžu aizstāšana ar sašķidrināto dabasgāzi palīdzēja Eiropai pirms ziemas sākšanās uzpildīt krātuves. Kopš tā laika uzkrājumu līmenis saglabājies augsts sakarā ar zemo pieprasījumu ļoti maigās ziemas dēļ un gāzes taupības pasākumu efektivitāti ES. Stabilās gāzes rezerves arī uzlabojušas ES iespējas nodrošināt gāzes piegādi pirms 2023./2024. gada ziemas sākuma. Jaunie pieņēmumi ietver būtiskas lejupvērstas korekcijas 2022. gada septembra iespēju aplēsēs iekļautajos tehniskajos pieņēmumos par gāzes cenām (par 52.7 % 2023. gadā, par 37.6 % 2024. gadā un par 26.2 % 2025. gadā). Koriģētas un būtiski pazeminātas arī elektroenerģijas vairumtirdzniecības nākotnes līgumu cenas, atspoguļojot pārmaiņas pieņēmumos par gāzes cenām. Attiecībā uz ES oglekļa kvotām ETS ietvaros pieņēmumi par to attīstību, kas balstās uz nākotnes līgumiem, laikā kopš decembra iespēju aplēsēm ir koriģēti un būtiski paaugstināti (par 18 %). Šī korekcija līdztekus citiem faktoriem atspoguļo arī noturīgāku ekonomiskās attīstības ciklu, nekā iepriekš paredzēja tirgi. Paaugstināts ETS cenu svārstīgums atspoguļo arī nenoteiktību saistībā ar karu Ukrainā, kā arī ietekmi uz cenām, ko radīja ES finanšu ministru priekšlikums, sākot ar šo pavasari, paātrināt emisiju sertifikātu pārdošanu.

Pieņemts, ka divpusējie valūtu kursi iespēju aplēšu periodā nemainīsies salīdzinājumā ar vidējiem rādītājiem, kuri dominēja 10 darbadienu periodā, kas beidzās pēdējā datu aktualizēšanas dienā. Tas nozīmē, ka vidējais ASV dolāra kurss attiecībā pret euro 2023.–2025. gadā būs 1.08 (par 4.7 % augstāks nekā 2022. gada decembra iespēju aplēsēs). Attiecībā uz euro efektīvo kursu pieņemts, ka tas salīdzinājumā ar decembra iespēju aplēsēm palielināsies par aptuveni 2 .

Paredzams, ka ieguldījumi mājokļos īstermiņā turpinās būtiski sarukt un būs vāji visā iespēju aplēšu periodā, finansēšanas nosacījumiem kļūstot stingrākiem un reāli rīcībā esošajiem ienākumiem stagnējot. Hipotēku kredītu procentu likmju kāpums un strauja kreditēšanas nosacījumu stingrības palielināšanās, mazāka mājsaimniecību pirktspēja un ilgstoši augstās būvniecības izmaksas īstermiņā turpinās smagi skart ieguldījumus mājokļos. Attiecīgi turpināsies ieilgušais ieguldījumu mājokļos kritums, kas sākās 2022. gada 2. ceturksnī un, kā gaidāms, sasniegs zemāko līmeni tikai 2024. gada beigās. Tas kopumā atbilst jaunākajiem IVI datiem par uzņēmumu gaidām būvniecības sektorā attiecībā uz nākamajiem 12 mēnešiem. Šīs gaidas janvārī nedaudz uzlabojās, tomēr joprojām bija ievērojami zemākas par pieauguma robežvērtību. Ieguldījumu mājokļos pieaugumam 2025. gadā atkal vajadzētu kļūt pozitīvam. To veicinās reāli rīcībā esošo ienākumu pieaugums un mazāk nelabvēlīgs Tobina Q efekts.[6] Tomēr, tā kā paredzams, ka hipotēku kredītu procentu likmes saglabāsies augstas, ieguldījumu mājokļos kāpums saglabāsies vājš.

Gaidāms, ka ieguldījumi uzņēmējdarbībā 2023. gadā būs nelieli, bet 2024. un 2025. gadā atkal pieaugs, lai gan lēnā tempā, ņemot vērā stingrākus finansēšanas nosacījumus. Uzņēmumu ieguldījumi 2022. gada 4. ceturksnī saruka. To lielā mērā ietekmēja gaidāmais bāzes efekts saistībā ar ieguldījumu intelektuālā īpašuma produktos (IĪP) ievērojamo kāpumu Īrijā iepriekšējā ceturksnī. Domājams, ka, pat neietverot Īriju, ieguldījumi uzņēmējdarbībā 4. ceturksnī samazinājušies, atspoguļojot pastāvošo nenoteiktību, vājo pieprasījumu, augošās bažas par enerģijas cenām un piedāvājumu, kā arī krasi pieaugošās procentu likmes un lielākus finansēšanas ierobežojumus. Gaidāms, ka kopumā ieguldījumi uzņēmējdarbībā 2023. gadā saglabāsies vāji, bet gada laikā nedaudz atveseļosies. 1. ceturksnī saņemtie kapitālpreču nozares dati liecina, ka 2022. gada beigās novērotais straujais jauno pasūtījumu sarukums sācis samazināties, un šķiet, ka produkcijas izlaide nozarē atkal aug. No uzņēmumiem saņemtā informācija liecina, ka notiekošā aizstāšana un racionalizācija, kā arī plašāki centieni palielināt digitalizāciju un ražošanas procesu ekoloģizāciju 2023. gadā bijuši svarīgi virzītājspēki attiecībā uz ieguldījumu plāniem, kurus veicinājuši NPES fondi. Kopējā pamatkapitāla veidošanas pieaugums salīdzinājumā ar 2022. gada decembra iespēju aplēsēm pamatā visā iespēju aplēšu periodā koriģēts un samazināts, jo augstāku finansēšanas izmaksu un kredītu piedāvājuma sarukuma ietekme arvien smagāk skar ieguldījumu dinamiku.

2. ielikums

Starptautiskā vide

Gaidāms, ka pasaules ekonomiskā aktivitāte 2023. gada pirmajos mēnešos saglabāsies vāja, un, lai gan gaidāms, ka šā gada turpmākajos mēnešos to veicinās Ķīnas tautsaimniecības atkalatvēršanās, tiek uzskatīts, ka globālā izaugsme visā iespēju aplēšu periodā joprojām būs samērā ierobežota. Saņemtie apsekojumu dati joprojām liecina, ka notiek vispārēja lejupslīde. Pasaules apstrādes rūpniecības produkcijas izlaide janvārī turpināja sarukt. Turklāt, lai gan sniegtie dati par sarukuma tempu liecina par palēnināšanos salīdzinājumā ar decembri, apstrādes rūpniecības produkcijas izlaide pēc vēsturiskiem standartiem visās lielākajās valstīs joprojām ir vāja, un to kavē augstā inflācija, stingrāka monetārā politika un paaugstināta ģeopolitiskā nenoteiktība. Paredzams, ka pasaules (neietverot euro zonu) reālā IKP pieaugums šogad samazināsies, sasniedzot 3.0 % (saskaņā ar 2022. gada aplēsēm – 3.3 %). 2024. un 2025. gadā gaidāms pakāpenisks izaugsmes kāpums (attiecīgi līdz 3.2 % un 3.3 %), jo inflācija mazināsies un Ķīnas tautsaimniecības atkalatvēršanās veicinās pieaugumu. Salīdzinājumā ar 2022. gada decembra iespēju aplēsēm pasaules reālā IKP kāpums koriģēts un palielināts par 0.4 procentu punktiem 2023. gadā un par 0.1 procentu punktu 2024. gadā, bet 2025. gadā nav mainījies. Galvenais šīs korekcijas noteicošais faktors ir Ķīnas perspektīvas uzlabošanās, jo paredzams, ka gada nogalē vērojamos ar pandēmiju saistītos pārrāvumus vēlāk nomainīs straujāka atveseļošanās, izolācijas pasākumu atsākšanās riskam mazāk ierobežojot tautsaimniecību. Neraugoties uz šīm korekcijām, Ķīnas perspektīva pakļauta augšupvērstiem riskiem, kas var ietekmēt pasaules izejvielu cenas un euro zonas ārējo pieprasījumu (sk. 3. ielikumu). Tiek uzskatīts, ka spēcīgāka izaugsme ASV, kas gan arī pakļauta paaugstinātai nenoteiktībai, un mazāks izaugsmes sarukums Krievijā šogad sniedz papildu atbalstu pasaules tautsaimniecībai. Runājot par Krieviju, mazāk negatīvā izaugsmes perspektīva lielā mērā atspoguļo spēcīgāku, nekā gaidīts, datu pārnesto ietekmi. Saskaņā ar ECB speciālistu novērtējumu pagājušā gada beigās noteikto un 2023. gada 1. ceturkšņa laikā piemērojamo sankciju ietekme joprojām ir būtiska, lai gan nedaudz mazāka par decembra iespēju aplēsēs ietverto ietekmi.

Paredzams, ka pasaules tirdzniecības pieaugums šogad samazināsies straujāk nekā pasaules reālā IKP pieaugums, bet vidējā termiņā abiem rādītājiem vajadzētu pieaugt līdzīgā tempā. Paredzams, ka pasaules (neietverot euro zonu) tirdzniecības pieauguma temps 2023. gadā būs samērā lēns salīdzinājumā ar ilgtermiņa vidējo rādītāju, iezīmējot strauju kritumu salīdzinājumā ar 2022. gadu. Tas atspoguļo faktu, ka piegādes problēmu izzušanas ietekme, kas īslaicīgi veicināja tirdzniecības izaugsmi 2022. gada 2. pusgadā, turpmākajā periodā, kā gaidāms, būs ierobežota. Pasaules tirdzniecības izaugsmei 2024. gadā būtu jākļūst spēcīgākai un jāstabilizējas 2025. gadā. Euro zonas ārējā pieprasījuma attīstības tendencei vajadzētu būt līdzīgai, izaugsmes tempam šogad sarūkot līdz 2.1 % (2022. gadā – 6.3 %), bet pēc tam pakāpeniski palielinoties līdz 3.1 % 2024. gadā un līdz 3.3 % 2025. gadā. Pasaules tirdzniecības un euro zonas ārējā pieprasījuma iespēju aplēses 2023. gadam koriģētas un paaugstinātas, bet šīs korekcijas lielā mērā atspoguļo spēcīgākus 2022. gada beigu rezultātus, nekā tika lēsts iepriekš, kas radīja ievērojamu pārnesto ietekmi.

Tabula

Starptautiskā vide

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %)

1) Aprēķināts kā importa vidējais svērtais apjoms.

2) Aprēķināts kā euro zonas tirdzniecības partnervalstu importa vidējais svērtais apjoms.

3) Aprēķināts kā euro zonas tirdzniecības partnervalstu eksporta deflatoru vidējais svērtais apjoms.

Cenu spiediens pasaules tautsaimniecībā joprojām ir augsts, bet paredzama euro zonas konkurentu eksporta cenu krasa samazināšanās. Globālā patēriņa cenu inflācija pagājušajā gadā vidēji bija 8.0 % un, šķiet, sasniegusi augstāko punktu 2022. gada 3. ceturksnī (8.8 %). Pēc tam mēneša rādītāji liecina par pakāpenisku inflācijas samazināšanos, ko veicina piegādes pārrāvumu izzušana, enerģijas cenu kritums un sinhronizēta stingrākas monetārās politikas ieviešana visā pasaulē. Tomēr noturīgs darba tirgus un spēcīgs darba samaksas kāpums, īpaši galvenajās ārpus euro zonas esošajās attīstītajās valstīs, liecina, ka pasaules tautsaimniecībā saglabājas spēcīgs pamatinflācijas spiediens un inflācijas samazināšanās process būs pakāpenisks. Vienlaikus euro zonas konkurentu eksporta cenas (nacionālajās valūtās) kopš rekordaugstā līmeņa sasniegšanas 2022. gada 2. ceturksnī strauji sarukušas negatīvo bāzes efektu dēļ saistībā ar izejvielu cenām, atspoguļojot ECB speciālistu 2023. gada marta makroekonomisko iespēju aplēšu pamatā esošos tehniskos pieņēmumus. Lai gan iekšzemes un ārvalstu cenu spiediena pārnese joprojām ir nozīmīga, gaidāms, ka tās ietekme uz inflāciju 2024. gadā izzudīs.

Gaidāms, ka euro zonas eksporta kāpums atjaunosies, mazinoties piegādes problēmām un nostiprinoties ārējam pieprasījumam, kas veicinās neto tirdzniecības pozitīvu devumu IKP 2023.–2025. gadā, savukārt zemākas enerģijas cenas norāda uz euro zonas tirdzniecības nosacījumu un tekošā konta uzlabošanos. Tiek lēsts, ka 2022. gada pēdējā ceturksnī euro zonas reālais eksports nedaudz samazinājies, neraugoties uz daudz būtiskāku ārējā pieprasījuma kritumu. Vienlaikus tiek lēsts, ka importa apjoms ir spēcīgi samazinājies. Tam pamatā daļēji ir enerģijas importa korekcija pēc gāzes glabāšanas krātuvju piepildīšanas un spēcīgais importa sarukums Īrijā saistībā ar IĪP darbību svārstīgumu. Tādējādi neto tirdzniecība pozitīvi ietekmējusi reālā IKP pieaugumu. Gaidāms, ka eksporta kāpumu īstermiņā veicinās agrāka, nekā gaidīts, piegādes problēmu mazināšanās. Domājams, ka arī Ķīnas tautsaimniecības atkalatvēršanās veicinās pieprasījumu pēc euro zonas patēriņa precēm un ceļojumu pakalpojumu eksporta. Šiem faktoriem būtu jākompensē konkurētspējas zuduma mazinošā ietekme, ko radīja nesenais euro vērtības pieaugums un gan enerģijas cenu šoks, gan izmaksas sakarā ar pāreju no Krievijas gāzes uz dārgākām, bet uzticamākām alternatīvām, vismaz īstermiņā. Gaidāms, ka arī 2024. un 2025. gadā neto eksporta devums IKP pieaugumā būs pozitīvs, bet iespēju aplēšu perioda beigās tas samazināsies (sk. 2. att.). Runājot par cenām, pieņēmumi par būtiski zemākām enerģijas izejvielu cenām ietver zemākas enerģijas importa cenas, sākot ar 2022. gada nogali, kā rezultātā uzlabosies euro zonas tirdzniecības nosacījumi un tekošais konts[7], kas līdz iespēju aplēšu perioda beigām saglabāsies pozitīvs un salīdzinājumā ar decembra iespēju aplēsēm būtiski koriģēts un paaugstināts. Tekošā konta aplēšu korekcijas atspoguļo, no vienas puses, 2022. gada pēdējā ceturkšņa datus, kas liecina par tekošā konta strauju uzlabošanos, un, no otras puses, importa cenu un apjoma lejupvērstās korekcijas iespēju aplēšu periodā.

2. attēls

Euro zonas reālais IKP – dalījums galvenajos izdevumu komponentos

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %; devums; procentu punktos)

Piezīmes. Dati ir koriģēti sezonāli un atbilstoši darbadienu skaitam. Vēsturiskie dati var atšķirties no jaunākajām Eurostat publikācijām, jo dati tiek publiskoti pēc iespēju aplēšu datu aktualizēšanas pēdējā datuma. Vertikālā līnija norāda uz iespēju aplēšu perioda sākumu.

Paredzams, ka darba tirgus saglabāsies noturīgs un bezdarba līmenis iespēju aplēšu periodā joprojām būs vēsturiski zems, turpinoties darbaspēka trūkumam (sk. 3. att.). Neraugoties uz stagnējošo reālā IKP pieaugumu, nodarbinātības līmenis 2022. gada 4. ceturksnī pieauga par 0.3 %. Paredzams, ka iespēju aplēšu periodā tas turpinās pieaugt, lai gan lēnākā tempā nekā 2022. gadā (par 0.8 % 2023. gadā, par 0.4 % 2024. gadā un par 0.3 % 2025. gadā). Nodarbinātības pieaugums notiek pēc tam, kad īstermiņā mazinājies ekonomiskās recesijas risks, reālās aktivitātes sarukumam 2023. gadā nepalielinot darbinieku atlaišanu. Tā vietā pastāvīga darbaspēka trūkuma apstākļos pastiprināti tika īstenoti darbaspēka saglabāšanas pasākumi. Rezultātā gaidāms, ka produktivitātes pieaugums 2023. gadā samazināsies līdz 0.2 %, bet atkal pieaugs līdz 1.2 % 2024. gadā un līdz 1.3 % 2025. gadā. Ņemot vērā turpmāko nelielo darbaspēka pieaugumu, paredzams, ka bezdarba līmenis visā iespēju aplēšu periodā saglabāsies aptuveni pašreizējā līmenī (6.6 %).

3. attēls

Euro zonas darba tirgus

(% no darbaspēka; %; pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %)

Piezīme. Vertikālā līnija norāda uz iespēju aplēšu perioda sākumu.

Salīdzinājumā ar 2022. gada decembra iespēju aplēsēm reālā IKP kāpums koriģēts un paaugstināts par 0.5 procentu punktiem 2023. gadā un pazemināts par 0.3 procentu punktiem 2024. gadā un par 0.2 procentu punktiem 2025. gadā. Augšupvērstā korekcija 2023. gadā atspoguļo pozitīvo pārnesto ietekmi, kas saistīta ar pārsteidzoši labajiem datiem 2022. gada 2. pusgadā (galvenokārt sakarā ar mazāku pieprasījumu pēc enerģijas importa) un īstermiņa perspektīvas augšupvērstajām korekcijām. Šīs korekcijas noteica straujāka, nekā gaidīts, enerģijas tirgus pielāgošanās un būtiska enerģijas cenu inflācijas pazemināšanās, ar to saistītā nenoteiktības mazināšanās un konfidences uzlabošanās, kā arī straujā piegādes ķēžu traucējumu izzušana. Ilgāka termiņa skatījumā IKP pieaugums 2024. un 2025. gadā koriģēts un samazināts, ņemot vērā stingrākas monetārās politikas ietekmi, kas izraisīja procentu likmju augšupvērstas korekcijas, neseno straujo kredītu piedāvājuma nosacījumu stingrības palielināšanos un euro kursa kāpumu, kas atsvēra zemākas inflācijas pozitīvo ietekmi uz ienākumiem un konfidenci.

3. ielikums

Netiešā ietekme uz euro zonu scenārijā, kas paredz spēcīgāku Ķīnas tautsaimniecības atveseļošanos

Šajā scenārijā aplūkota spēcīgāka Ķīnas tautsaimniecības atveseļošanās salīdzinājumā ar pamataplēsē ietverto tendenci, kas izraisītu arī starptautisko izejvielu cenu kāpumu. Scenārijā pieņemts, ka pandēmijas situācija Ķīnā būs stabila bez turpmākiem lieliem koronavīrusa infekcijas viļņiem un no tiem izrietošiem stingriem ierobežojošiem pasākumiem. Šāda situācija veicinātu straujāku patērētāju konfidences atjaunošanos un spēcīgāku pieprasījuma atveseļošanos, pozitīvi ietekmējot arī mājokļu nekustamā īpašuma sektoru. Scenārijā pieņemts, ka ekonomiskās aktivitātes temps būtiski pieaugs, īpaši sākot ar 2023. gada 2. ceturksni, jo gadu mijas lielā infekciju viļņa negatīvā ietekme izzūd ātrāk, nekā prognozēts pamataplēsē. Gaidāms, ka tādējādi atjaunosies Ķīnas reālā IKP trajektorija, kāda bija pirms pandēmijas, veicinot arī euro zonas ārējo pieprasījumu.[8] Šis scenārijs paredz arī augšupvērstu ietekmi uz starptautiskajām izejvielu, īpaši gāzes, cenām, ko izraisīs spēcīgāka Ķīnas pieprasījuma atjaunošanās, kas, iespējams, izpaudīsies kā augstāka eksporta cenu inflācija euro zonas konkurentiem. Tomēr tiek pieņemts, ka 2025. gadā šī ietekme izzudīs (sk. tabulu).[9]

Tabula

Scenārijā ietvertie pieņēmumi

(novirze no 2023. gada marta pamataplēsē atspoguļotajām gada pārmaiņām; procentu punktos)

Piezīmes. Pieņēmumi par euro zonas mainīgajiem lielumiem iegūti, pamatojoties uz pozitīvu pieprasījuma šoku Ķīnā, izmantojot ECB globālo modeli. Sintētiskais enerģijas cenu indekss ir jēlnaftas un gāzes vairumtirdzniecības cenu attīstības vidējais rādītājs, izmantojot importa svērumu.

Spēcīgākas atveseļošanās scenārijs Ķīnā liecina par ierobežotu ietekmi uz euro zonas izaugsmi un inflāciju. Scenārijā euro zonas reālais IKP 2023. gadā palielinātos vēl par 0.1 procentu punktu salīdzinājumā ar 2023. gada marta pamataplēsi galvenokārt augstāka pasaules (euro zonas ārējā) pieprasījuma dēļ (sk. att. a) paneli).[10] Šoks ietvertu arī spēcīgāku Ķīnas pieprasījumu pēc izejvielām, kas atsevišķi neapdraud gāzes uzkrājumu līmeni euro zonā, bet radītu papildu spiedienu uz izejvielu cenām. Tas savukārt 2023. un 2024. gadā paaugstinātu euro zonas inflāciju par 0.2 procentu punktiem (sk. att. b) paneli). Šī ietekme izzustu līdz iespēju aplēšu perioda beigām, atjaunojoties pieprasījuma un piedāvājuma līdzsvaram izejvielu tirgū.

Attēls

Ietekme uz euro zonas reālā IKP pieaugumu un SPCI inflāciju scenārijā, kas paredz spēcīgāku atveseļošanos Ķīnā, nekā ietverts 2023. gada marta pamataplēsē

(novirzes no 2023. gada marta pamataplēsēm, procentu punktos)

Avoti: simulācijas, izmantojot ECB-BASE modeli, un ECB speciālistu aprēķini.

Piezīmes. Simulācijas tiek veiktas saskaņā ar prognozēm, kas ietver retrospektīvu gaidu veidošanu un eksogēnu monetāro un fiskālo politiku.

Aplēstā Ķīnas tautsaimniecības atkalatvēršanās netiešā ietekme uz euro zonas perspektīvu saistīta ar zināmu nenoteiktību. Straujāku izaugsmi Ķīnā pēc tautsaimniecības atkalatvēršanās, iespējams, noteiks patēriņš ar mazāku importa intensitāti nekā ar ieguldījumiem saistītajā sektorā, proti, tirdzniecības netiešā ietekme varētu būt mazāka. Tas ir īpaši svarīgi euro zonai, jo tās eksports uz Ķīnu galvenokārt saistīts ar ieguldījumu produktiem, savukārt patēriņa produkti, t. sk. ar ceļošanu saistītie produkti, veido mazāk nekā ceturto daļu no tās eksporta uz Ķīnu un tikai 0.45 % no euro zonas IKP. Izmaksu un izlaides analīze apstiprina, ka uz patēriņu balstīta Ķīnas tautsaimniecības atveseļošanās radītu mazāku netiešo ietekmi uz euro zonu nekā ieguldījumu virzīts kāpums, jo pievienotā vērtība, ko absorbē Ķīnas galapatēriņš, ir aptuveni par 20 % mazāka nekā pievienotā vērtība, ko absorbē Ķīnas ieguldījumu pieprasījums. Tādējādi ietekme var būt mazāka nekā iepriekš aprakstītajās modeļu simulācijās. Turklāt mājokļu nekustamā īpašuma nozares ieilgušais vājums un ar pandēmiju saistītā nelabvēlīgā ietekme varētu būt arī skārusi potenciālo izaugsmi, mazinot iespēju, ka Ķīnas tautsaimniecība izaugsmes tendence atgriezīsies līmenī, kāds bija pirms pandēmijas. Straujāka Ķīnas tautsaimniecības atveseļošanās arī varētu būt saistīta ar zināmu pozitīvu globālās piegādes ietekmi, tādējādi veicinot tirgoto preču inflācijas samazināšanos. No otras puses, euro zonas eksporta kanāls varētu izrādīties spēcīgāks, ņemot vērā euro zonas lielo un augošo patēriņa preču eksporta tirgus daļu Ķīnā.

2. Fiskālā perspektīva

Izvēles fiskālās politikas pasākumu pārmaiņas euro zonas līmenī kopš 2022. gada decembra iespēju aplēsēm bijušas samērā ierobežotas.[11] Tā kā nav būtiskas jaunas informācijas par budžetu, fiskālo pieņēmumu korekciju pamatā galvenokārt ir uz enerģētikas krīzi un augsto inflāciju vērsto fiskālā atbalsta pasākumu apjoma samazināšana līdz aptuveni 1.8 % no IKP (decembra iespēju aplēsēs – vairāk nekā 1.9 % no IKP). Tomēr samērā ierobežotā korekcija euro zonas līmenī skaidrojama ar ievērojamām valstu atšķirībām. No vienas puses, enerģijas vairumtirdzniecības cenu ievērojamais kritums nozīmē, ka dažu pasākumu, īpaši vairākās valstīs ieviesto gāzes un elektroenerģijas cenu griestu, fiskālās izmaksas būs zemākas atkarībā no šo pasākumu īstenošanas veida konkrētās valstīs un šo valstu enerģētikas tirgus īpatnībām. No otras puses, liela daļa fiskālā atbalsta (gandrīz 60 %) – galvenokārt pasākumi, kas piedāvā tiešus ienākumu atvieglojumus vai PVN likmes samazinājumus, – nav tieši atkarīgi no enerģijas cenām. Turklāt vairākās valstīs sakarā ar pasākumu turpināšanos 2023. gadā vai aktualizētām aplēsēm, kas balstītas uz galīgajiem budžeta likumiem, fiskālais atbalsts kopš decembra iespēju aplēsēm koriģēts un paaugstināts. Citas korekcijas saistītas ar mazāku finansējumu enerģētikas atbalstam, piemēram, ieņēmumiem no negaidīti lieliem nodokļiem saistībā ar enerģētikas sektora peļņu. Atspoguļojot šīs korekcijas un Itālijas fiskālo datu statistisko pārklasificēšanu, paredzams, ka euro zonas fiskālā nostāja, kas koriģēta, ņemot vērā NPES subsīdiju ietekmi, 2023. gadā kopumā būs līdzsvarota, 2024. gadā kļūs būtiski stingrāka, jo tiek pieņemts, ka aptuveni 70 % no 2023. gada enerģijas un inflācijas atbalsta pasākumiem tiks atcelti, un 2025. gadā kopumā saglabāsies līdzsvarota. Tomēr 2023. gada marta pamataplēsē joprojām ietverts būtisks fiskālais atbalsts, kas atspoguļo spēcīgo fiskālo ekspansiju pandēmijas krīzes laikā, pastāvot būtiskai nenoteiktībai par enerģijas atbalsta apjomu nesenā enerģijas cenu krituma rezultātā.

Paredzams, ka euro zonas fiskālā perspektīva iespēju aplēšu periodā uzlabosies. Paredzams, ka pēc 2022. gada aplēsē ietvertā būtiskā krituma euro zonas budžeta deficīts 2023. gadā turpinās nedaudz samazināties un 2024. gadā saruks vēl būtiskāk (līdz 2.4 % no IKP), bet 2025. gadā nemainīsies.[12] Budžeta bilances samazināšanās iespēju aplēšu perioda beigās salīdzinājumā ar 2022. gadu skaidrojama ar cikliski koriģētās sākotnējās budžeta bilances uzlabošanos, kam sekoja labāks cikliskais komponents, savukārt procentu maksājumu īpatsvars IKP iespēju aplēšu periodā pakāpeniski palielinājās. Paredzams, ka euro zonas parāds turpinās samazināties, lai gan pēc 2022. gada tas notiks lēnākā tempā, līdz 2025. gadam pazeminoties līdz 87 % no IKP. To galvenokārt nosaka negatīva procentu likmju un izaugsmes tempa starpība, kas ar uzviju kompensē ilgstošo sākotnējo deficītu. Tomēr paredzams, ka 2025. gadā gan budžeta deficīta, gan parāda attiecība saglabāsies virs līmeņa, kāds bija pirms pandēmijas. Salīdzinājumā ar decembra iespēju aplēsēm budžeta bilances tendence 2023.–2025. gadā koriģēta un paaugstināta (lai gan korekcija iespēju aplēšu perioda beigās ir niecīga), bet procentu maksājumi 2024. un 2025. gadā palielinājušies. Parāda attiecība koriģēta un samazināta, galvenokārt atspoguļojot sākotnējās bilances uzlabošanos.

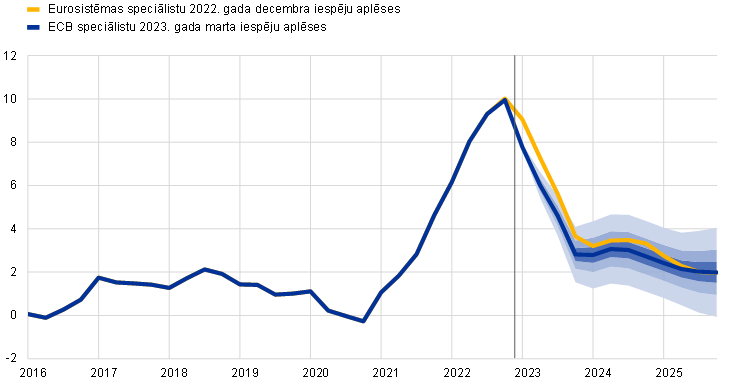

3. Cenas un izmaksas

Paredzams, ka SPCI inflācija 2023. gadā būs vidēji 5.3 %, bet 2024. gadā saruks līdz 2.9 % un 2025. gadā – līdz 2.1 %. Pamataplēsē prognozēts, ka kopējā inflācija 2023. gada 4. ceturksnī samazināsies līdz 2.8 % (2022. gada 4. ceturksnī – 10.0 %), 2024. gadā svārstīsies ap 3.0 % un tikai 2025. gada 3. ceturksnī noslīdēs līdz ECB noteiktā 2.0 %inflācijas mērķa līmenim (sk. 4. att.). Šāds kopējās inflācijas kritums iespēju aplēšu periodā atspoguļo visu galveno komponentu gada pārmaiņu tempa palēnināšanos dažādā mērā, un to ietekmē fiskālās politikas pasākumi un pieņēmumi par izejvielu cenām (sk. 5. att.).

4. attēls

Euro zonas SPCI inflācija

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %)

Piezīmes. Vertikālā līnija norāda uz pašreizējā iespēju aplēšu perioda sākumu. Diapazoni, ko izmanto galveno iespēju aplēšu atainošanai, balstās uz agrākām aplēšu kļūdām, kas koriģētas, atspoguļojot izņēmumus (sk. 6. ielikumu). Intervāli (no tumšākā līdz gaišākajam) atspoguļo 30 %, 60 % un 90 % varbūtību, ka SPCI inflācija iekļausies attiecīgajos intervālos.

Gaidāms, ka kopējā inflācija 2023. gadā būtiski samazināsies, saglabājoties augstā līmenī, ko noteiks lejupvērstie ar enerģiju saistītie bāzes efekti, enerģijas cenu sarukums un cenu spiediena pārneses samazināšanās. SPCI enerģijas cenu inflācijai vajadzētu būtiski veicināt šo kritumu. To galvenokārt noteiks lielie lejupvērstie bāzes efekti saistībā ar spēcīgo enerģijas izejvielu cenu kāpumu 2022. gadā un daudz zemāku naftas, gāzes un elektroenerģijas cenu pieņēmumu pakāpeniskā ietekme. Tādējādi SPCI enerģijas cenu inflācijas samazināšanās iespēju aplēšu periodā atspoguļo visu tās galveno komponentu (transporta degvielas, gāzes un elektroenerģijas cenu) sarukumu. Gaidāms, ka arī pārtikas cenu inflācija būtiski samazināsies sakarā ar cenu spiediena pārneses mazināšanos. Neapstrādātās pārtikas komponenta inflācijas dinamika kopš pagājušā gada rudens vājinājusies, izzūdot augšupvērstajam cenu spiedienam, ko izraisīja sausums Eiropā pagājušā gada vasarā. Vienlaikus apstrādātās pārtikas komponenta radītais cenu spiediens joprojām bija būtisks, īstermiņā joprojām radot augšupvērstu spiedienu uz pārtikas cenu inflāciju. Tomēr 2023. gadā pakāpeniski izzūdošā cenu spiediena pārnese uz pārtikas patēriņa cenām, ko izraisa pieņēmumi par sarūkošām lauksaimniecības ražotāju cenām, enerģijas un citu ražošanas izmaksu samazināšanās, kā arī lejupvērstie bāzes efekti, varētu noteikt pārtikas cenu inflācijas sarukumu. Paredzams, ka SPCI inflācija (neietverot enerģijas un pārtikas cenas) 2023. gadā pakāpeniski kļūs mērenāka, jo domājams, ka cenu spiediena pārneses mazināšanās kompensēs spēcīgāka darba samaksas kāpuma radīto augšupvērsto spiedienu. Īpaši gaidāms, ka mazināsies augšupvērstais cenu spiediens saistībā ar spēcīgo ražošanas izmaksu pieaugumu un agrāko euro kursa kritumu. To pastiprinās nesenā euro kursa kāpuma lejupvērstā ietekme un mazāka netiešā ietekme, ņemot vērā pieņēmumus par daudz zemākām enerģijas cenām. Mazākam spiedienam saistībā ar agrākām piegādes problēmām un atkalatvēršanās ietekmi šogad vajadzētu veicināt gaidāmo SPCI inflācijas (neietverot pārtikas un enerģijas cenas) sarukumu. Gaidāms, ka, sākot parādīties konkurences spiedienam, sāks sarukt arī peļņas maržas, kas palielinājās 2022. gadā. SPCI inflācijas (neietverot enerģijas un pārtikas cenas) sarukumu sākotnēji noteiks neenerģijas rūpniecības preču cenu inflācija, savukārt stabilāks darba samaksas kāpums nozīmēs lielāku pakalpojumu cenu inflācijas noturību, un gaidāms, ka tā saglabāsies spēcīga visu 2023. gadu. SPCI svaru pārmaiņām 2023. gada pirmajos mēnešos bijusi lejupvērsta ietekme uz SPCI inflāciju (neietverot enerģijas un pārtikas cenas), un gaidāms, ka 3. ceturksnī tām būs augšupvērsta ietekme, bet to ietekmei uz kopējo inflāciju kopumā 2023. gadā vajadzētu būt negatīvai.

Pēc 2024. gadā novērotā pieauguma saistībā ar fiskālo pasākumu pārtraukšanu gaidāms, ka enerģijas cenu inflācija 2025. gadā samazinās kopējo inflāciju. Šī dinamika atspoguļo pieņēmumu par naftas, gāzes un elektroenerģijas cenu lejupvērstu tendenci. Pēc vidējā izteiksmē nenozīmīga devuma kopējā inflācijā 2023. gadā kāpuma atjaunošanās 2024. gadā galvenokārt skaidrojama ar daudzu valdības pasākumu pakāpenisku atcelšanu gāzes un elektroenerģijas cenu inflācijas mazināšanai. Kopumā enerģijas un inflācijas cenas kompensējošajiem fiskālajiem pasākumiem, kuru gaidāmā lejupvērstā ietekme uz SPCI inflāciju 2023. gadā būs 0.3 procentu punkti, 2024. gadā vajadzētu būt augšupvērstai ietekmei aptuveni 0.5 procentu punktu apmērā un 2025. gadā pēc to atcelšanas – 0.2 procentu punktu apmērā.[13]

Gaidāms, ka SPCI pārtikas cenu inflācija iespēju aplēšu perioda vēlākajos gados samazināsies atbilstoši pieņēmumiem par izejvielu cenām. Pieņēmums par enerģijas izejvielu cenu kritumu ir būtisks arī saistībā ar zemāku pārtikas cenu inflāciju, ņemot vērā enerģijas intensīvo izmantošanu pārtikas, īpaši apstrādātās pārtikas produktu, ražošanā. Turklāt tiek pieņemts, ka lauksaimniecības produktu ražotāju cenas iespēju aplēšu periodā lēnām samazināsies.

Gaidāms, ka vidējā termiņā SPCI inflācija (neietverot enerģijas un pārtikas cenas) kļūs mērenāka, pakāpeniski mazinoties cenu spiediena pārnesei (ko pastiprina nesenais enerģijas cenu kritums) un stingrākai monetārajai politikai sasniedzot tautsaimniecību, savukārt vēsturiski straujš darba samaksas kāpums palīdzēs saglabāt paaugstinātu pamatinflāciju. Gaidāmais sarukums no 4.6 % 2023. gadā līdz 2.2 % 2025. gadā saistīts ar piegādes problēmu un tautsaimniecības atkalatvēršanās radītās augšupvērstās ietekmes mazināšanos kopā ar izaugsmes palēnināšanās novēloto efektu un enerģijas cenu kāpuma radīto netiešo seku pavājināšanos. Lai gan enerģijas vairumtirdzniecības cenu krasās lejupvērstās korekcijas liecina par mazāku netiešo ietekmi salīdzinājumā ar iepriekšējām iespēju aplēsēm, šīs cenas vēsturiskā skatījumā joprojām ir augstas un to ietekme izpaužas tikai pakāpeniski. Tāpēc tiek lēsts, ka neto ietekme joprojām būs pozitīva, bet samazināsies visā iespēju aplēšu periodā. Līdzīgi arī augšupvērstais spiediens uz pamatinflāciju, ko rada agrākā euro kursa krituma novēlotā ietekme, tagad ir mazāks, nekā iepriekš pieņemts sakarā ar neseno euro kursa kāpumu, kas daļēji saistīts ar ierobežojošāku monetāro politiku euro zonā. Vienlaikus ilgstoši augstais darba samaksas pieaugums nozīmēs, ka pamatinflācija 2025. gadā būs 2.2 %, kas ievērojami pārsniedz vēsturiski vidējo līmeni.

5. attēls

Euro zonas SPCI inflācija – dalījums galvenajos komponentos

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %; procentu punktos)

Piezīme. Vertikālā līnija norāda uz pašreizējā iespēju aplēšu perioda sākumu.

Paredzams, ka darba samaksas pieauguma temps būs straujš, atspoguļojot saspringtos darba tirgus apstākļus, minimālās algas un inflācijas cenu kompensācijas kāpumu, reālajai darba samaksai galu galā atgriežoties līmenī, kāds bija pirms pandēmijas. Paredzams, ka darba samaksas pieaugums 2023. gadā būs vidēji 5.3 %, bet pēc tam 2024. gadā samazināsies vidēji līdz 4.4 % un 2025. gadā – līdz 3.6 %. Salīdzinājumā ar decembra iespēju aplēsēm 2023. gada rādītājs koriģēts un nedaudz paaugstināts, ņemot vērā iespēju, ka pastāv lielāks spiediens atgūt pirktspējas zudumu. Tomēr rādītāji 2024. un 2025. gadam pārskatīti un samazināti, mazāk atspoguļojot vajadzību pēc inflācijas kompensācijas. Gaidāms, ka līdz iespēju aplēšu perioda beigām reālā darba samaksa atgriezīsies 2022. gada 1. ceturksnī novērotajā līmenī. Gaidāms, ka 2023. gadā, augot darba samaksai un sarūkot darba ražīgumam, vienības darbaspēka izmaksu kāpums turpinās palielināties, bet pēc tam sāks samazināties, darba samaksas kāpumam kļūstot mērenākam un īpaši darba ražīguma pieaugumam kļūstot straujākam atbilstoši gaidāmajam ekonomiskās aktivitātes pieaugumam.

Gaidāms, ka peļņas maržas īstermiņā turpinās paplašināties, atspoguļojot spēcīgu izmaksu spiediena ietekmi augstas inflācijas vidē, iekams tās samazināsies 2024. gadā un nedaudz uzlabosies 2025. gadā. Gaidāms, ka īstermiņā turpināsies peļņas maržu kāpums, kas sākās 2021. gadā. Tas liecina par to, ka peļņas maržas vāji absorbē tirdzniecības nosacījumu spiedienu un tādējādi būtiski atspoguļo šo izmaksu kāpumu ietekmi uz pārdošanas cenām. Turklāt iespējams, ka daži ražotāji arī turpinās izmantot augstās inflācijas vidi un ar globālā pieprasījuma un piedāvājuma nesabalansētību saistīto konkurences spiediena mazināšanos. Gaidāms, ka 2024. gadā peļņas maržas nedaudz samazināsies, kompensējot samērā spēcīgo darbaspēka izmaksu pieaugumu. Tiek uzskatīts, ka 2025. gadā peļņas maržas atkal nedaudz pieaugs, jo darbaspēka izmaksu kāpuma sarukums ļaus elastīgāk noteikt cenas.

Gaidāms, ka pēc straujā kāpuma 2022. gadā importa cenu gada pieauguma temps 2023. gadā krasi samazināsies, norādot uz spēcīgu ārējā cenu spiediena samazināšanos visā iespēju aplēšu periodā. Gaidāms, ka importa deflators, kas 2022. gadā pieauga gandrīz par 18 %, strauji saruks atbilstoši pieņēmumam par naftas, gāzes un citu izejvielu cenu kritumu un mazinoties importa izejvielu piegādes problēmām. Gaidāms, ka vidējā termiņā šis deflators attīstīsies pamatā atbilstoši tā vēsturiski vidējam līmenim (1.1 %).

Salīdzinājumā ar 2022. gada decembra iespēju aplēsēm kopējā SPCI inflācija visos iespēju aplēšu perioda gados koriģēta un pazemināta (par 1.0 procentu punktu 2023. gadā, par 0.5 procentu punktiem 2024. gadā un par 0.2 procentu punktiem 2025. gadā). Būtiskā lejupvērstā korekcija 2023. gadā skaidrojama ar pārsteidzošo enerģijas cenu inflācijas rādītāju kritumu un pieņēmumiem par daudz zemākām enerģijas cenām, ko daļēji kompensē SPCI inflācijas (neietverot enerģijas un pārtikas cenas) rādītāju pārsteidzošais kāpums. Lejupvērstās korekcijas 2024. un 2025. gadā skaidrojamas ar fiskālo pasākumu atcelšanas mazāku ietekmi uz enerģijas inflāciju, spēcīgāku netiešās ietekmes mazināšanos un nesenā valūtas kursa kāpuma augošo ietekmi.

4. ielikums

Jutīguma analīze – alternatīvas enerģijas cenu tendences

Ņemot vērā būtisko nenoteiktību, kas saistīta ar enerģijas cenu attīstību nākotnē, dažādās jutīguma analīzēs novērtēta alternatīvo enerģijas cenu tendenču mehāniskā ietekme uz pamataplēsi. Šajā ielikumā vispirms aplūkoti īstermiņa inflācijas perspektīvas riski saistībā ar iespējamām ārkārtīgi spēcīgām enerģijas izejvielu cenu pārmaiņām, ņemot vērā lielā enerģijas izejvielu cenu svārstīguma neseno pieredzi. Pēc tam tiek vērtēta mazāk ekstremālu enerģijas cenu alternatīvu tendenču ietekme uz reālā IKP pieaugumu un SPCI inflāciju visā iespēju aplēšu periodā, pamatojoties uz tirgus gaidām vai pieņemot, ka nenotiek pārmaiņas salīdzinājumā ar pašreizējo līmeni.

Pamatojoties uz jaunāko pieredzi, alternatīvas naftas un gāzes cenu tendences nozīmētu, ka SPCI inflācijas īstermiņa prognoze 2023. gada 2. ceturksnī varētu būt 5.3 % līdz 7.0 %. Pagājušajā gadā vēroto spēcīgo īstermiņa svārstīgumu parasti neatspoguļo no iespēju līgumiem iegūtais sadalījums ap biržā tirgotajiem nākotnes līgumiem (kas aplūkots tālāk). Lai novērtētu šādu īstermiņa jutīgumu, viena no iespējām ir apsvērt naftas un gāzes cenu īstermiņa atšķirību diapazona augšējo un apakšējo robežu un pēc tam iegūt īstermiņa inflācijas prognozes, pamatojoties uz šo diapazonu. Šajā jutīguma analīzē naftai noteiktais diapazons ir no 55 ASV dolāriem līdz 125 ASV dolāriem par barelu un diapazons gāzes vairumtirdzniecības cenām – no 20 euro līdz 150 euro par MWh. Šīs cenas, kuras saskaņā ar pieņēmumiem būs vērojamas no 2023. gada marta līdz 2023. gada jūnijam, tiek iekļautas enerģijas vienādojumu kopumā (degvielai, elektroenerģijai un gāzei), ko ECB speciālisti izmanto īstermiņa inflācijas prognozēšanai. Salīdzinājumā ar pamataplēsi pieņēmums par naftas un gāzes cenu maksimālo kāpumu 2023. gada 1. ceturksnī paaugstinātu kopējo SPCI inflāciju par 0.1 procentu punktu un 2023. gada 2. ceturksnī – par 1.0 procentu punktu. Pieņēmums par naftas un gāzes cenu maksimālo kritumu samazinātu kopējo inflāciju par 0.2 procentu punktiem 2023. gada 1. ceturksnī un par 0.7 procentu punktiem 2023. gada 2. ceturksnī.

Attēls

Alternatīvas SPCI inflācijas tendences īstermiņā

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %)

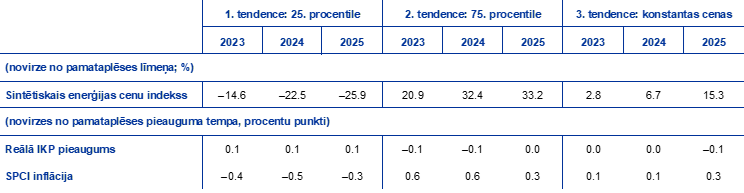

Visā iespēju aplēšu periodā alternatīvas enerģijas cenu tendences iegūtas, pamatojoties uz iespēju līgumu implicētajām naftas un gāzes cenām un konstantu cenu tendenci. Šajā jutīguma analīzē izmantots sintētisks enerģijas cenu indekss, apvienojot naftas un gāzes biržā tirgoto nākotnes līgumu cenas, izmantojot importa svērumu. Alternatīvas lejupvērstas un augšupvērstas tendences iegūtas, izmantojot iespēju līgumos ietverto naftas un gāzes cenu neitrālo blīvumu 25. un 75. procentili 2023. gada 15. februārī (kas ir pēdējais tehnisko pieņēmumu datu aktualizēšanas termiņš). Abi sadalījumi ir augšupvērsti, liecinot par zināmiem augšupvērstiem riskiem, kas apdraud ECB speciālistu 2023. gada marta iespēju aplēsēs ietverto tehnisko pieņēmumu. Turklāt gan attiecībā uz naftas, gan gāzes cenām tiek izmantots konstantu cenu pieņēmums.

Šādu alternatīvu tendenču ietekme vērtēta, izmantojot virkni Eurosistēmas un ECB speciālistu makroekonomisko modeļu, pamatojoties uz sintētisku enerģijas cenu indeksu. Tālāk tabulā parādīta ar šo modeļu palīdzību iegūtā vidējā ietekme uz reālā IKP pieaugumu un inflāciju. 75. procentiles rezultāti norāda uz augšupvērstu novirzi no SPCI inflācijas aplēsēm – 0.6 procentu punkti 2023. un 2024. gadā un 0.3 procentu punkti 2025. gadā. Scenārijā, kas pamatojas uz konstantu cenu tendenci, 2023. un 2024. gadā vērojama mazāka ietekme, bet 2025. gadā – līdzīga augšupvērsta SPCI inflācijas novirze. Turpretī scenārijā, kura pamatā ir 25. procentile, ietekme uz SPCI inflāciju 2023., 2024. un 2025. gadā ir attiecīgi –0.4, –0.5 un –0.3 procentu punkti. Gan 2023., gan 2024. gadā ietekme uz reālā IKP pieaugumu 75. procentilei ir –0.1 procentu punkts, savukārt 25. procentiles tendence nozīmētu, ka IKP pieaugums katrā iespēju aplēšu perioda gadā ir par 0.1 procentu punktu lielāks. Pieņēmumam par nemainīgu cenu attīstības tendenci iespēju aplēšu periodā būtu nenozīmīga ietekme uz IKP.

Tabula

Alternatīvo enerģijas cenu tendenču ietekme

Piezīmes. Šajā jutīguma analīzē izmantots sintētisks enerģijas cenu indekss, kas apvieno biržā tirgoto naftas un gāzes nākotnes līgumu cenas. 25. un 75. procentile attiecas uz naftas un gāzes cenu neitrālajiem blīvumiem 2023. gada 15. februārī, kas iegūti no iespēju līgumiem. Konstantā naftas un gāzes cena atbilst vērtībai tajā pašā datumā. Makroekonomiskā ietekme norādīta kā vairāku ECB un Eurosistēmas speciālistu makroekonomisko modeļu vidējais rezultāts.

5. ielikums

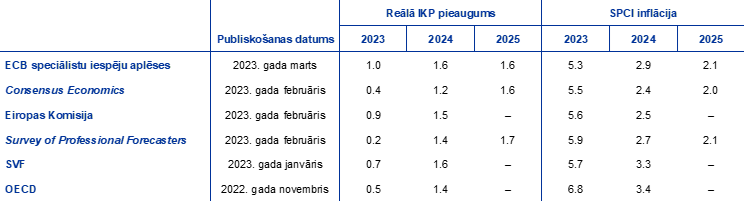

Citu institūciju prognozes

Pieejamas gan starptautisko organizāciju, gan privātā sektora institūciju sagatavotās prognozes euro zonai. Taču šīs prognozes nav tiešā veidā salīdzināmas cita ar citu vai ar ECB speciālistu makroekonomiskajām iespēju aplēsēm, jo tās nav sagatavotas vienā laikā. Turklāt šo iespēju aplēšu pieņēmumi par fiskālajiem, finanšu un ārējiem mainīgajiem lielumiem, t.sk. naftas, gāzes un citu izejvielu cenām, iegūti, izmantojot atšķirīgas metodes. Visbeidzot, dažādās prognozēs izmantotas atšķirīgas metodes datu koriģēšanai atbilstoši darbadienu skaitam.

Tabula

Euro zonas reālā IKP pieauguma un SPCI inflācijas jaunāko prognožu salīdzinājums

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %)

Avoti: Consensus Economics prognozes, 2023. gada 16. februāris, 2025. gada dati ņemti no 2023. gada janvāra apsekojuma; Eiropas Komisijas 2023. gada ziemas pagaidu tautsaimniecības prognozes, 2023. gada 13. februāris; ECB aptauja Survey of Professional Forecasters, 2023. gada 3. februāris; SVF Pasaules tautsaimniecības perspektīvas, 2023. gada 30. janvāris; OECD 2022. gada novembra Tautsaimniecības perspektīvas Nr. 112, 2022. gada 22. novembris.

Piezīmes. ECB speciālistu makroekonomiskajās iespēju aplēsēs uzrādīts atbilstoši darbadienu skaitam koriģēts gada pieauguma temps, bet Eiropas Komisija un SVF gada pieauguma tempu uzrāda, neveicot korekcijas atbilstoši darbadienu skaitam gadā. Citās prognozēs nav norādīts, vai tajās uzrādītie dati ir vai nav koriģēti atbilstoši darbadienu skaitam. Vēsturiskie dati var atšķirties no jaunākajām Eurostat publikācijām, jo dati tiek publiskoti pēc iespēju aplēšu datu aktualizēšanas pēdējā datuma.

ECB speciālistu 2023. gada marta IKP pieauguma iespēju aplēses 2023. un 2024. gadam pārsniedz citu prognožu diapazonu vai ir tuvu tā augšējai robežai, bet 2025. gadam iekļaujas diapazonā, savukārt SPCI inflācijas iespēju aplēses 2023. gadam ir zemākas par citu prognožu diapazoniem, bet pēc tam atbilst to diapazonam. ECB speciālistu IKP pieauguma iespēju aplēses 2023. gadam nedaudz pārsniedz citu prognožu diapazonu. ECB speciālistu iespēju aplēses 2024. gadam atbilst SVF iespēju aplēsēm, bet nedaudz pārsniedz citas prognozes, īpaši Consensus Economics prognozi, bet 2025. gadam tās līdzinās citām prognozēm. Attiecībā uz SPCI inflāciju ECB speciālistu iespēju aplēses 2023. gadam ir zemākas par visām pārējām prognozēm, visticamāk, ņemot vērā pēdējā laikā vēroto enerģijas cenu kritumu. Atlikušajā iespēju aplēšu periodā tās iekļaujas citu prognožu diapazonos.

6. ielikums

Ar aplēsēm saistītās nenoteiktības attēlojums

Līdzīgi kā jebkādas uz nākotni vērstas prognozes, tautsaimniecības iespēju aplēses pēc būtības saistītas ar nenoteiktību. Lai gan prognožu nenoteiktība nav tieši novērojama, tā pamatā atspoguļo prognozētāju konfidences līmeni par punkta prognozi un – plašākā nozīmē – tautsaimniecības perspektīvu. Nenoteiktību saistībā ar Eurosistēmas/ECB speciālistu iespēju aplēsēm var radīt dažādi avoti, piemēram, nosacījumu pieņēmumi, nākotnes šoki (piemēram, to lielums un raksturs) un to pamatā esošie prognožu modeļi.

Līdz pandēmijai nenoteiktība, kas saistīta ar Eurosistēmas/ECB speciālistu iespēju aplēsēm, tika atspoguļota publiskajā komunikācijā, izmantojot simetriskus diapazonus ap punkta prognozi, kuri iegūti no agrākajām iespēju aplēšu kļūdām. Tā kā ne visu nenoteiktību var izteikt skaitļos vai arī to izdarīt ir grūti, ECB, tāpat kā vairākas līdzīgas iestādes, paļāvās uz agrākajām iespēju aplēšu kļūdām kā visaptverošu nenoteiktības rādītāju. Šo nenoteiktību ilustrēja diapazoni, kuru amplitūda divas reizes pārsniedza šo iespēju aplēšu kļūdu vidējo absolūto vērtību, bet izņēmumi tika izslēgti no kļūdu izlases. Turklāt tika pieņemts, ka iespēju aplēšu sadalījums ir pilnīgi simetrisks, tādējādi norādot uz nenoteiktības līmeni bez informācijas par iespēju aplēšu risku līdzsvaru (kas tiek sniegts monetārās politikas paziņojumā).

Tūlīt pēc pandēmijas nenoteiktības atspoguļošanai izmantoja alternatīvos scenārijus, ņemot vērā euro zonas tautsaimniecību skarošo satricinājumu ārkārtīgi lielo apmēru un raksturu. Pandēmija izraisīja vēl nepieredzētus publiskā un privātā sektora pasākumus vīrusa izplatības ierobežošanai. Šo pasākumu būtiskā ekonomiskā ietekme un to neprognozējamība nozīmēja nepieredzētu nenoteiktības līmeni iespēju aplēsēs, ko nevarēja pienācīgi atspoguļot, izmantojot standarta diapazonu aprēķinus. Turklāt pasaules tautsaimniecības spēcīgā atkalatvēršanās pēc ar pandēmiju saistīto ierobežojumu atcelšanas un Krievijas iebrukums Ukrainā bija papildu ārkārtēji ekonomiskie šoki, kas saglabāja neparasti augstu tautsaimniecības perspektīvas nenoteiktības līmeni. Lai labāk ilustrētu šo nenoteiktības līmeni, tika publicēti alternatīvi scenāriji, kuru pamatā bija dažādi pieņēmumi par pandēmijas attīstību nākotnē un ar to saistītajiem ierobežojošajiem pasākumiem vai dabasgāzes pieejamību euro zonā. Retrospektīvi šie scenāriji efektīvi atspoguļoja pieredzēto augsto nenoteiktības līmeni.

Nenoteiktība, kas saistīta ar 2023. gada marta iespēju aplēsēm, atspoguļota simetriskos vēdekļveida grafikos, kuru pamatā ir agrākās iespēju aplēšu kļūdas, taču to uzbūvē nav atspoguļota nesenās finanšu tirgus spriedzes radītā nenoteiktības palielināšanās (sk. 1. un 4. att.). Metodoloģija, kas lietota, lai iegūtu šajos vēdekļveida grafikos izmantotos diapazonus, pamatā atbilst laikā pirms pandēmijas piemērotajiem principiem, pieņemot, ka iepriekšējās absolūtās iespēju aplēšu kļūdas ir normāli sadalītas un koriģētas, ņemot vērā izņēmumus.[14] Lai ilustrētu nenoteiktību laikā, ko neietekmē ārkārtēji notikumi, netiek iekļauti izņēmumi. Tas var izraisīt pašreizējās nenoteiktības, kas saistīta ar neseno spriedzi finanšu tirgos, nepietiekamu atspoguļojumu. Nenoteiktību tagad ilustrē trīs dažādi joprojām simetriski diapazoni, nevis viens simetrisks diapazons, kā laikā pirms pandēmijas. Tie atspoguļo atšķirīgus prognožu intervālus (30 %, 60 % un 90 %), lai nodrošinātu niansētāku nenoteiktības atspoguļojumu. Intervāli atspoguļo varbūtību, ka turpmākie novērojumi atbilstu attiecīgajam diapazonam, ja atkal īstenotos vēsturiski novērotie vidējie šoki, izņemot ārkārtas notikumus.

© Eiropas Centrālā banka, 2023

Pasta adrese: 60640 Frankfurt am Main, Germany

Tālrunis: +49 69 1344 0

Tīmekļa vietne: www.ecb.europa.eu

Visas tiesības rezervētas. Atļauta pārpublicēšana izglītības un nekomerciālos nolūkos, norādot avotu.

Konkrētu terminu skaidrojumu sk. ECB glossary (tikai angļu valodā).

HTML ISBN 978-92-899-5710-6, ISSN 2529-4512, doi:, 10.2866/457601, QB-CE-23-001-LV-Q

Pēdējais datu aktualizēšanas termiņš attiecībā uz tehniskajiem pieņēmumiem (piemēram, naftas cenām un valūtas kursiem) bija 2023. gada 15. februāris. Pasaules tautsaimniecības iespēju aplēses tika sagatavotas 16. februārī, savukārt makroekonomiskās iespēju aplēses euro zonai tika pabeigtas 2023. gada 1. martā. Euro zonas vēsturiskie dati ietver arī visus Horvātijas mainīgos lielumus, izņemot saskaņoto patēriņa cenu indeksu (SPCI). Šīs iespēju aplēses aptver periodu no 2023. gada līdz 2025. gadam. Iespēju aplēses šādam ilgam periodam pakļautas ļoti lielai nenoteiktībai, un tas jāņem vērā, tās interpretējot. Sk. ECB 2019. gada "Tautsaimniecības Biļetena" Nr. 8 rakstu The performance of the Eurosystem/ECB staff macroeconomic projections since the financial crisis ("Eurosistēmas/ECB speciālistu makroekonomisko iespēju aplēšu sniegums kopš finanšu krīzes"). Atsevišķās tabulās un attēlos izmantoto datu pieejamu versiju sk. arī https://www.ecb.europa.eu/pub/projections/html/index.lv.html. Visu līdzšinējo ECB un Eurosistēmas speciālistu makroekonomisko iespēju aplēšu datubāze pieejama šeit: https://sdw.ecb.europa.eu/browseSelection.do?node=5275746.

Papildu uzkrājumu likvīdo komponentu aprēķina kā banku piesaistīto mājsaimniecību noguldījumu kopējo apjomu, kas pārsniedz 2019. gada 4. ceturkšņa līmeni. Abi lielumi svērti atbilstoši rīcībā esošajiem ienākumiem.

Sīkāku informāciju par uzkrājumu koncentrāciju sk. M. Dossche, D. Georgarakos, A. Kolndrekaj and F. Tavares, Household saving during the COVID-19 pandemic and implications for the recovery of consumption ("Mājsaimniecību uzkrājumi Covid-19 pandēmijas laikā un to ietekme uz patēriņa pieaugumu"), ECB "Tautsaimniecības Biļetens" Nr. 5, 2022. gads.

Pieņēmums par euro zonas valstu valdības 10 gadu obligāciju nominālajām peļņas likmēm balstīts uz valstu 10 gadu etalonobligāciju vidējām svērtajām peļņas likmēm, kuras svērtas ar IKP gada rādītājiem un paplašinātas atbilstoši nākotnes tendencēm, kas iegūtas no ECB euro zonas visu 10 gadu obligāciju nominālās peļņas likmes, sākotnējo neatbilstību starp abām laikrindām konstanti piemērojot visā iespēju aplēšu periodā. Pieņemts, ka konkrētu valstu valdības obligāciju peļņas likmju un atbilstošo euro zonas vidējo rādītāju starpības visā iespēju aplēšu periodā saglabāsies konstantas.

Tehniskie pieņēmumi par izejvielu cenām pamatojas uz tendenci biržā tirgoto nākotnes līgumu tirgū, izmantojot vidējo rādītāju divu nedēļu periodā, kas beidzās 2023. gada 15. februārī.

Tobina Q efekts ir esošas mājas vērtība, kas dalīta ar tās būvniecības izmaksām.

Saskaņā ar maksājumu bilances definīciju.

Scenārija pamatā ir pieņēmums, ka Ķīnas dinamiskā nulles Covid-19 stratēģija bija galvenais faktors, kas ierobežoja tautsaimniecības spēju atgriezties pie trajektorijas, kāda bija pirms pandēmijas. Tādējādi, likvidējot šo ierobežojumu, patēriņš var pilnībā atjaunoties. Turklāt scenārijā pieņemts, ka mājokļu īpašumu nozari labvēlīgi ietekmēs augstāka patērētāju konfidence un tādējādi atveseļošanās būs spēcīgāka, nekā gaidīts. Noskaņojuma uzlabošanās varētu veicināt arī nekustamā īpašuma cenu kāpumu, vēl vairāk pastiprinot pozitīvu atgriezenisko saikni starp patēriņu un mājokļiem, ņemot vērā mājokļu izšķirošo nozīmi Ķīnas mājsaimniecību aktīvos.

Lielāks Ķīnas pieprasījums attiecināts uz augstākām naftas un gāzes cenām, izmantojot Starptautiskās Enerģētikas aģentūras (SEA) pieņēmumus par naftas pieprasījumu, kas novērtēts atbilstoši IKP šoka relatīvajiem apmēriem, kā arī naftas pieprasījuma un naftas cenu elastību saskaņā ar D. Caldara, M. Cavallo and M. Iacoviello Oil price elasticities and oil price fluctuations ("Naftas cenu elastība un naftas cenu svārstības"), Journal of Monetary Economics, Vol. 103, 2019. Attiecībā uz gāzes tirgu ECB speciālistu aplēses balstītas uz Beijesa vektoru autoregresijas modeli Eiropas gāzes tirgum, kā arī SEA aplēsēm par gāzes aizstāšanu ar naftu Ķīnā. Turklāt attiecībā uz gāzes cenām scenārijā tiek pieņemts, ka Ķīnas sašķidrinātās dabasgāzes pieprasījums pilnībā atjaunosies 2021. gada līmenī, neaizstājot gāzi uz naftu. Scenārijs ietver arī lielāku Eiropas gāzes cenu jutīgumu pret piegādes satricinājumiem saspringtā Eiropas gāzes tirgū.

Modelis novērtē ietekmi uz euro zonas kopējo rādītāju, neņemot vērā valstu neviendabīgumu un no tā izrietošo netiešo ietekmi.

Fiskālās iespēju aplēses ietver tikai tos izvēles pasākumus, kurus datu aktualizēšanas dienā jau apstiprinājuši parlamenti vai kurus valdības jau akceptējušas un kuri ir detalizēti izstrādāti un, domājams, tiks apstiprināti likumdošanas procesā.

Tas galvenokārt skaidrojams ar lielu Itālijas fiskālo datu pārklasificēšanu. Ja tā netiktu veikta, euro zonas budžeta deficīts 2023. gadā būtu īslaicīgi palielinājies. Pašreizējā iespēju aplēšu periodā šī pārklasificēšana ietver euro zonas fiskālā deficīta augšupvērstu korekciju aptuveni 0.3 procentu punktu apmērā no IKP 2022. gadā un aplēšu lejupvērstu korekciju aptuveni 0.1 procentu punkta apmērā 2023.–2025. gadam.

Šī ietekme saistīta ar hipotētisko inflācijas tendenci bez fiskālajiem pasākumiem. Ietekme dažādās valstīs ir atšķirīga, atspoguļojot katrā valstī veiktos dažādos pasākumus. Piemēram, ieviešot netiešo nodokļu pasākumus, cenas un inflācija samazinās, bet tos atceļot – palielinās. Ja fiskālie pasākumi tiek izmantoti cenu ierobežošanai, inflācijas kāpuma atjaunošanās apmērs atkarīgs no tā, vai tie joprojām ir saistoši, ko savukārt nosaka enerģijas vairumtirdzniecības cenu attīstība, kā arī tas, cik lielā mērā un cik ātri agrākais cenu kāpums atspoguļojas patēriņa cenās. Citi pasākumi saistīti ar pārvedumiem mājsaimniecībām – šādi pasākumi rada mazāku un mazāk tiešu ietekmi uz inflāciju, veicinot pieprasījumu.

Vidējo absolūto kļūdu aprēķina kā attiecīgā ceturkšņa iespēju aplēšu un nākamajā ceturksnī pieejamās izpildes absolūtās starpības vidējo vērtību. Pašreizējā iespēju aplēšu kļūdu izlase aptver periodu no 1998. gada 4. ceturkšņa līdz 2022. gada 4. ceturksnim un tiks aktualizēta ar katru iespēju aplēšu kārtu. Lai gan visi prognozētie mainīgie lielumi saistīti ar nenoteiktību, attēloti tikai reālā IKP pieauguma un SPCI inflācijas diapazoni.

- 16 March 2023